Применение методов Монте-Карло для оценки опционов европейского типа

Содержание

- 1 Свойства и структура алгоритма

- 1.1 Общее описание алгоритма

- 1.2 Математическое описание алгоритма

- 1.3 Вычислительное ядро алгоритма

- 1.4 Макроструктура алгоритма

- 1.5 Схема последовательной реализации алгоритма

- 1.6 Последовательная сложность алгоритма

- 1.7 Информационный граф алгоритма

- 1.8 Ресурс параллелизма алгоритма

- 1.9 Входные и выходные данные алгоритма

- 1.10 Свойства алгоритма

- 2 Программная реализация алгоритма

- 2.1 Особенности последовательной реализации алгоритма

- 2.2 Локальность данных и вычислений

- 2.3 Возможные способы и особенности реализации параллельного алгоритма

- 2.4 Масштабируемость алгоритма и его реализации

- 2.5 Динамические характеристики и эффективность реализации алгоритма

- 2.6 Выводы для классов архитектур

- 2.7 Существующие реализации

1 Свойства и структура алгоритма

1.1 Общее описание алгоритма

Методы Монте-Карло можно определить как численные методы решения задач при помощи моделирования случайных величин. Эти методы находят широкое применение в различных областях, в частности, в финансовой математике, например, их можно применить для определения цены опциона европейского типа.

Рассмотрим эволюционирующий в непрерывном времени финансовый рынок, состоящий из двух типов активов: акции (рисковые активы, S) и облигации (безрисковые активы, B). Для моделирования рынка будем использовать модель Блэка–Шоулса. Данная модель после ряда преобразований представляет собой систему стохастических дифференциальных уравнений следующего вида:

dB_t = rB_tdt, B_0 \gt 0, (1)

dS_t = S_t((r-\delta)dt - \sigma dW_t), S_0 \gt 0. (2)

Здесь первое уравнение представляет собой обыкновенное дифференциальное уравнение, описывающее поведение цены облигации B_t, на изменение которой влияет процентная ставка r. Уравнение (2) является стохастическим дифференциальным уравнением, описывающим эволюцию цены акции S_t. В этом уравнении: \sigma - волатильность акции, \delta - ставка дивиденда, W_t - винеровский случайный процесс.

Сделаем несколько предположений касательно рынка:

1. пусть модель будет без дивидендов: \delta = 0;

2. процентные ставки постоянны;

3. если время измеряется в годах, то все рассмотренные процентные ставки участвуют в уравнениях как числа от 0 до 1 и выражают проценты годовых, измеренные в долях.

При этих предположениях рассмотренная система имеет аналитическое решение:

S_t = S_0 e^{(r - \sigma^2/2)t + \sigma W_t}.

Опцион, как производный финансовый инструмент, представляет собой контракт между сторонами P_1 и P_2, который дает право стороне P_2 в некоторый момент времени t в будущем купить у стороны P_1 или продать стороне P_1 акции по зафиксированной в контракте цене K. За это право сторона P_2 выплачивает фиксированную сумму (премию) C стороне P_1. При этом K называется ценой исполнения опциона (страйк, strike price), а C – ценой опциона.

Основная идея заключения контракта состоит в игре двух лиц – P_1 и P_2. Вторая сторона выплачивает некоторую сумму C и в некоторый момент времени T (срок выплаты, зафиксированный в контракте) принимает решение: покупать акции по цене K у первой стороны или нет. Решение принимается в зависимости от соотношения цены S_T и K. Если S_T \lt K, покупать акции не выгодно, сторона P_1 получила прибыль C, а P_2 – убыток C. В случае, если S_T \gt K, сторона P_2 покупает у первой акции по цене K, в ряде случаев получая прибыль.

Справедливая цена опциона – цена, при которой наблюдается баланс выигрыша/проигрыша каждой из сторон. Определяется она как средний выигрыш стороны P_2:

C = \mathop{\mathbb{E}}(e^{-rT} max\{S_T - K, 0\}).

Точное решение этой системы уравнений известно:

C = S_0N(d_1) - Ke^{-rT}N(d_2),

d_1 = ln{\frac{S_0}{K}} + \frac{(r + \sigma^2 / 2)T}{\sigma\sqrt{T}},

d_2 = d_1 - \sigma\sqrt{T}.

Особенность точного решения заключается в том, что оно может оказаться недействительным в ряде случаев, например, при переменных процентных ставках. В этом случае система уравнений (1),(2) обычно интегрируется численно.

1.2 Математическое описание алгоритма

Решаемая задача имеет следующий вид:

C = e^{-rT}\int^{+\infty}_{-\infty}{f(z)\varphi(z)dz}, (3)

f(z) = max\{S_0 e^{(r - \sigma^2/2)T + \sigma\sqrt{T}z} - K, 0\}, (4)

\varphi(z) = \frac{1}{\sqrt{2\pi}} e^{-z^2/2}.

Для вычисления этого интеграла будем использовать метод Монте-Карло. Если мы рассмотрим случайную величину X = f(z), то математическое ожидание этой случайной величины будет совпадать с формулой (3) с точностью до коэффициента дисконтирования. Формула для вычисления искомого интеграла имеет вид:

\hat{C} = \frac{e^{-rT}}{N} \sum^{N}_{i=1}{f(z_i)},

f(z_i) = max\{S_0 e^{(r - \sigma^2/2)T + \sigma\sqrt{T}z} - K, 0\}, z_i \sim N_{0,1}.

1.3 Вычислительное ядро алгоритма

Вычислительное ядро алгоритма составляет вычисление следующей суммы:

\sum^{N}_{i=1}{f(z_i)}.

Поскольку время, требуемое на операцию сложения в реальных примерах мало по сравнению с временем, затрачиваемом на вычисление функции f(z_i), для производительности вычислений становится маловажным, каким конкретным образом осуществлять сложение и умножение.

1.4 Макроструктура алгоритма

Алгоритм представляет собой сумму значений функции от случайной величины.

1.5 Схема последовательной реализации алгоритма

Формулы для реализации алгоритма приведены выше (1). С помощью генератора случайных чисел в цикле получаются точки, и в них вычисляется соответствующая функция. Результаты складываются, полученная сумма умножается на коэффициент. При последовательной реализации для экономии памяти можно сразу не генерировать массив всех точек, в которых должна быть вычислена функция, а получать их последовательно.

1.6 Последовательная сложность алгоритма

Время, затраченное на вычисление интеграла растет как Nt, где N – количество случайных точек, t – время, необходимое для вычисления функции.

1.7 Информационный граф алгоритма

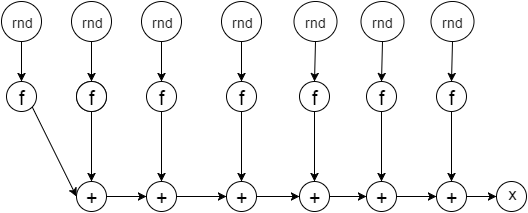

Информационный граф алгоритма представлен на рисунке 1,

Рисунок 1 – Информационный граф алгоритма

где вершина f – вычисление функции f(z), rnd – генерация случайного числа. Анализ этого графа производится в последующих разделах описания алгоритма.

1.8 Ресурс параллелизма алгоритма

Для вычисления интеграла (3) методом Монте-Карло требуется последовательно выполнить следующие ярусы:

1) вычисление случайного числа z,

2) вычисление функции f на основании полученного случайного числа,

3) сложение полученных результатов.

В общем случае, все вычисления функции f могут производиться на разных узлах, следовательно, алгоритм идеально поддается распараллеливанию. При классификации по высоте ярусно-параллельной формы этот алгоритм имеет сложность 3. При классификации по ширине – O(N).

1.9 Входные и выходные данные алгоритма

Входные данные для вычисления алгоритма: число точек N, волатильность акции \sigma, время жизни опциона T, страйк K, процентная ставка r, стоимость акции в начальный момент времени S_0. Выходные данные: справедливая цена опциона C.

1.10 Свойства алгоритма

Соотношение последовательной и параллельной сложностей в случае неограниченных ресурсов является линейным.

При этом сложность ядра алгоритма относительно объема входных данных также является линейной. При лимитированных ресурсах как параллельная реализация, так и последовательная реализация имеют линейную сложность относительно количества точек интегрирования. Однако, константа, представляющая собой отношение затрачиваемого в параллельной и последовательной реализациях времени, может быть весьма значительной и приближаться к количеству доступных узлов. Таким образом, ускорение должно быть близко к линейному.

2 Программная реализация алгоритма

2.1 Особенности последовательной реализации алгоритма

Код последовательной реализации на языке C может выглядеть так:

double price(int N, double sigma, double T, double K, double S0, double r) {

coeff = exp(-r*T) / N, result = .0, sigma_coeff = (r - sigma * sigma / 2) * T, sigma_T_coeff = sigma * sqrt(T);

for (int i = 0; i < N; i++) {

result += max(0, S0 * exp(sigma_coeff + sigma_T_coeff * normalrand(i)) - K);

}

return coeff * result;

}

Представленный алгоритм не является полностью детерминированным, так как он основан на использовании последовательностей случайных чисел.

2.2 Локальность данных и вычислений

Данные в представленном алгоритме обладают хорошей локальностью, так как на каждом шаге алгоритма приходится использовать значения переменных sigma_coeff и sigma_T_coeff, что повышает вероятность попадания этих значений в кэш.

2.3 Возможные способы и особенности реализации параллельного алгоритма

Один из возможных вариантов реализации алгоритма – независимое вычисление значений функции f(z) на различных вычислительных узлах, например, с помощью технологии MPI. «Подводным камнем» такой реализации может стать генерация случайных чисел, которая должна быть независимой на каждом вычислительном узле. Желательно использовать генератор случайных чисел с достаточно большим периодом.

2.4 Масштабируемость алгоритма и его реализации

Теоретические оценки показывают, что алгоритм должен быть хорошо масштабируем.

2.5 Динамические характеристики и эффективность реализации алгоритма

2.6 Выводы для классов архитектур

При достаточно большом числе точек N возможна реализация алгоритма на GPU для достижения большей скорости выполнения, чем на обычных процессорах.

2.7 Существующие реализации

Есть открытая реализация методов Монте-Карло, являющаяся частью GSL (GNU Scientific Library). Данная библиотека включает в себя как классический алгоритм, так и два адаптивных: «Vegas» и «Miser».

Реализация алгоритма доступна тут: [1], в многокарточном варианте - тут: [2]